观察|美国比特币ETF今天能否通过?

自2013年Winklevoss brothers**开放比特币 ETF以来,在过去九年中,美国不同机构每年都提交比特币 ETF申请,但无一例外,都以失败告终(或被美国证券交易委员会拒绝或自愿撤销),甚至成为明年**的魔咒。

今天(8月10日),美国证交会将再次决定是否通过Valkyrie 比特币 ETF的申请。这次能否通过,仍然是很多人关心的问题。

美国比特币 ETF申请:**是明年

在2020年传统金融世界加速进入加密领域的浪潮之后,2021年美国比特币 ETF的应用情况保持不变。

尽管不久前美国证券交易委员会(SEC)多次推迟Valkyrie 比特币 ETF的申请决定,但这并没有减缓每个人申请的速度,甚至也没有减缓更沮丧和勇敢的步伐,包括在申请组织和想法设计上的一些明显的积极变化。

比特币(美国)比特币 ETF申请不**统计(2013-2021.04)

首先,与以往圈内色彩浓厚的机构申请来源不同,今年以来,特别是近三个月,传统金融世界中的关键角色,如传统金融世界中的资产管理公司和投资银行,也开始密集进入,甚至被称为井喷,具有明显的共享意图。

据笔者不**统计,自5月份以来,已有美国资产管理公司victory caPital、资产管理公司simple、ark investment management、瑞士加密货币ETP发行商21shares、资产管理巨头INVESCO、ETF发行人volt equity等报告

- 5月21日,ETF提供商Teucrium向SEC提交了比特币期货ETF申请;

- 5月25日,数字资产对冲基金one river向SEC申请创建碳中和比特币 ETF;

- 5月27日,资产管理公司简单发行了组合中包含比特币的基金;

- 6月8日,ETF发行人volt equity向SEC申请比特币相关ETF;

- 6月10日,德克萨斯州资产管理公司victory caPital计划通过为合格投资者设立私人基金进入加密市场;

- 6月29日,ark投资管理公司与瑞士加密货币ETP发行商21shares合作,发行了新产品“ark 21shares 比特币 ETF”。21股是ETF的发起人,方舟投资管理协助ETF的销售;

- 7月底,高盛(Goldman Sachs)向SEC提交了交易所交易基金(ETF)的申请;

- 8月初,资产管理巨头INVESCO向SEC提交了申请文件,并计划推出基于比特币期货的交易所交易基金INVESCO比特币策略ETF;

其次,在比特币 ETF的实施形式上,已经不再局限于传统的以比特币现货为主的ETF形式“买入并买入”,而是有很多新的设计思路。最传统的金融风格是ETF发行人volt equity的上述理念——净资产的25%将投资于微战略股票。

我认为这是一个很有希望的折衷方案,可以为加密货币领域的公司提供投资机会,这样他们就可以在不直接持有比特币、以太坊和其他加密货币资产的情况下投资加密货币市场。多年来一直在申请比特币 ETF的资产管理公司Bitwise也推出了类似的产品。

同时,上述victory caPital加密基金主要跟踪NASDAQ加密指数(NCI),相当于包括比特币在内的一篮子加密货币,而不是只覆盖比特币(当然,跟踪指数不**需要持有相应的现货资产)。

此外,比特币 ETF申请退伍军人Vaneck的**比特币战略基金(比特币战略基金)。它计划投资比特币期货合约和集合投资工具以及涉及比特币的交易所交易产品(ETP),而不是直接投资比特币和其他数字资产,以及上述景顺。

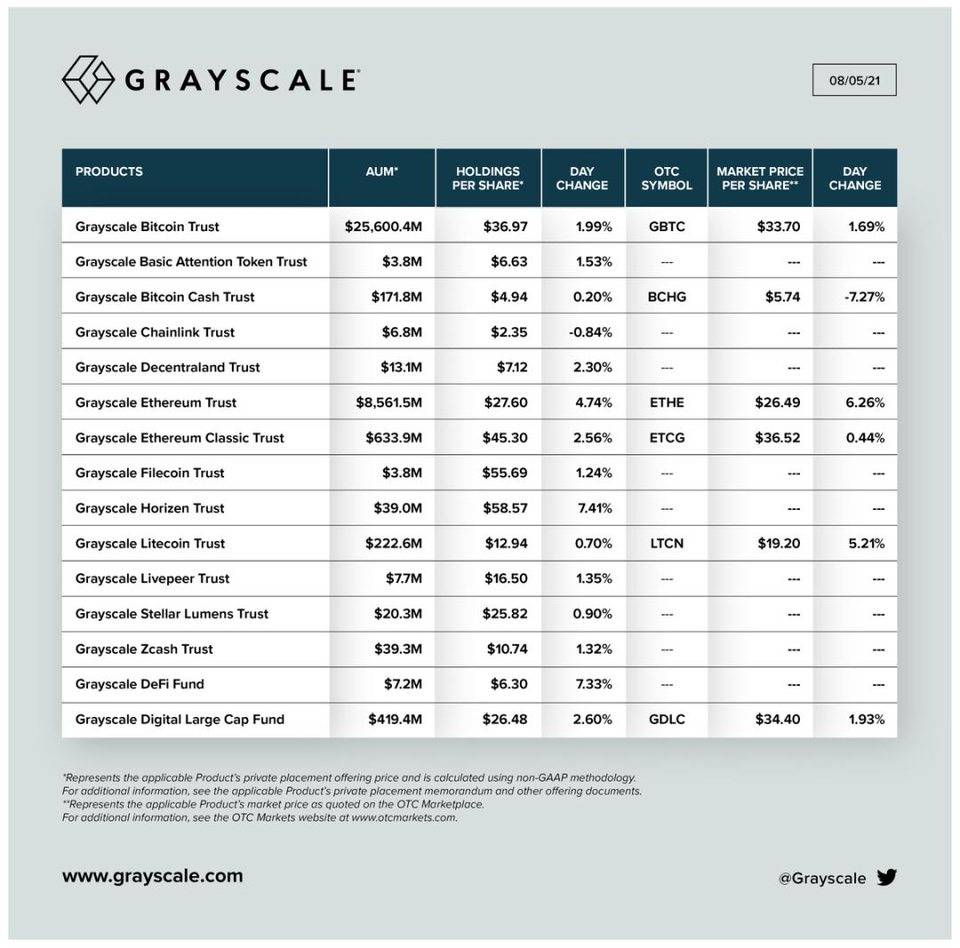

市场普遍具有预期的灰度,最近聘请指数定制供应商alerian的前**执行官David Lavalle担任其交易所交易基金(ETF)的全球总监,旨在推动250亿美元的灰度比特币信托(GBTC)转换为ETF,grayscale**执行官Michael sonnenshein,表示grayscale“100%致力于”这一过程。

这也是实现比特币 ETF的新思路,GBTC已在美国股市上市。目前,二级市场的交易额高达250亿美元,这一点已被多年的交易所证实。

因此,一旦GBTC直接转换为ETF,其对资本规模和宣传效果的影响应远大于新采用的比特币 ETF。

美国之外:数字货币ETF如火如荼

与美国许多数年来一直无法申请的比特币 ETF不同,加拿大的目的投资公司在今年2月18日吃掉了“比特币 ETF的**只螃蟹”——目的比特币ETF。

自purpose bitcoin ETF上市以来,其比特币数量也有所增加,截至8月5日达到22032只,当前市值超过8亿美元。

同时,GBTC对应的正保费开始持续下降,22日进入负保费区间,8月3日**保费数据为-11.84%。资金从GBTC流出,大量流入比特币 ETF,这也显示了市场对ETF的热情和期望,这无疑将给尚未通过比特币 ETF的美国带来压力。

与此同时,世界其他地区的ETF在最近两个月也取得了良好的进展。首先,6月23日,巴西证券交易所(B3)上市了QR caPital在拉丁美洲推出的**比特币 ETF交易。

本月初,法国投资管理公司melanion caPital也宣布将推出一只ETF,为区块链公司和矿业企业提供风险敞口,并受欧盟监管。

监管的不确定性应该是ETF申请审批的**障碍

对于美国的一组比特币 ETF应用,目前最值得注意的是监管机构的态度。尽管美国证券交易委员会(sec)新任主席加里·根斯勒(Gary Gensler)在上任前被认为是加密行业的友好人士,但自去年年底上任以来,他没有发表过更积极的声明(ETF仍然失败)。

本月早些时候,彭博社披露加里·根斯勒(Gary Gensler)曾要求国会通过一项法律,赋予SEC监督加密交易的权力,但他没有给出当前市场预期的比特币 ETF的**时间表。

即使在周二举行的阿斯彭安全论坛上,加里·根斯勒(Gary Gensler)也表示,加密货币的许多领域可能涉及证券法,必须受到sec的监管。

然而,有趣的是,就在昨天,美国商品期货交易委员会(CFTC)专员布赖恩·昆滕斯(Brian quintenz)在推特上直接表示,美国证券交易委员会(SEC)对纯商品及其交易场所没有监管权,无论这些商品是小麦、黄金还是黄金,石油或具有商品属性的加密资产。

这场看似针锋相对的演讲实际上反映了美国监管当局对加密货币的法律定义以及监管权利和责任的划分仍然没有公众意见,这可能是延迟将ETF和其他加密资产与传统金融联系起来的关键原因:

CFTC专员表示,具有证券属性的衍生品受SEC监管,如比特币 ETF和其他扩展金融产品;商品本身受CFTC监管,如加密货币和其他商品属性,如比特币。

然而,还有另一个核心问题,即证券的定义范围需要通过法律加以澄清——例如,除比特币之外的一些加密货币是否可以直接定义为证券(参见之前SEC与XRP和telegraph之间的战争),而不是未来的商品。

因此,总体而言,目前比特币 ETF申请数量实际上正在等待这一**“监管点”的到来。一旦监管态度明确,这些积压请求可能会“流入”。

本文 巴适财经 原创,转载保留链接!网址:/article/291402.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。