Uniswap各版本AMM做市商综合分析

作为DeFi领域的去**化化交易所龙头,Uniswap在DEX(去**化化交易所)市场上取得了良好的成绩,稳定地占据了前1的位置。

在Uniswap之前,DEX中仍有许多挑战者。只有Uniswap最初的AMM做市商颠覆了行业,获得了DEX整体市场份额的61%。

为什么Uniswap如此成功?我编写了三个版本的Uniswap的对比分析,从功能、特点、运行机制等方面进行了**分析,分析什么是AMM自动做市商?

Uniswap V1证明了自动做市商(AMM)的可能性

Uniswap是一种基于以太坊的协议,旨在促进以太坊和erc20**数字资产之间的自动交换交易,并在以太坊上自动提供流动性。它具有当前DeFi项目中最显著的去**化、无许可、不间断等特点。

Uniswap v1的问题

在实际运营过程中,由于以太坊的吞吐量和速度问题,Uniswap也遇到了价格操纵。

一开始,整个加密世界的交易规模还很小,流动性深度不足,容易出现剧烈的价格波动。

Uniswap V2优化自动市场庄家(AMM)

Uniswap V2解决了V1限制

由于Uniswap V1的恒定产品做市机制的限制,存在吞吐量、交易深度和攻击者的每一个机会。市场容易出现瞬间极端市场,如剧烈波动。Uniswap V2决定改变这一点。

V2在保持去**化化模式的前提下,旨在提高价格操纵的成本和难度,主要体现在以下两个方面:

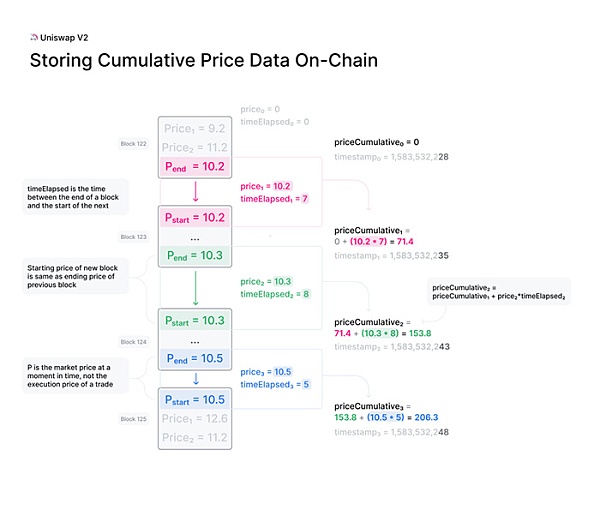

市场价格平衡的确定

**交换价格在后一个区块之前测试,即**市场价格取决于前一区块中的**一笔交易。基于这一原理,除非攻击者能够连续挖出两个区块,否则很难确保后一个区块的套利。攻击者需要操作前一块中的**一笔交易,这大大确保了攻击者操纵价格的难度。

外部合约可以使用这一变量来跟踪**时间区间内的时间加权平均价格

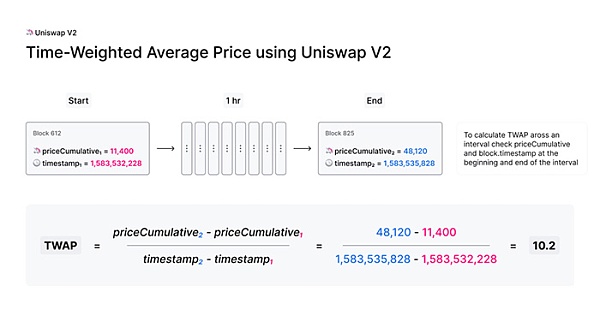

时间加权平均价格(twap)

Uniswap V2还提出了时间加权平均价格的概念。通过从时间区间的开始到结束读取erc20**对,将累计价差除以时间区间的长度,从而创建该时段的时间加权平均价格。

例如,有些块是17秒,有些是15秒。这是它的存在时间。该时段的加权平均价格通过时间加权原则计算。

Uniswap V2有哪些新功能:

增加了Erc20/Erc20流动性池和闪存交换。

Erc20/Erc20流动性池是在V1中Erc20 ETH池的基础上增加的。

Uniswap V2的刷卡功能允许用户提取他们想要在Uniswap上使用的**erc20**。收到这些**后,用户可以执行**操作。

根据Uniswap的**官方数据:基于以太坊区块链的DEX Uniswap V2的资产流动性超过46亿美元,拥有近10000名24小时交易用户。这是一个惊人的数字,可与**去**化加密货币交易所媲美。

Uniswap V3的新功能

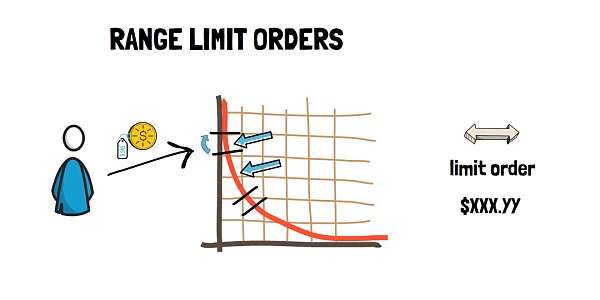

与V2相比,Uniswap V3侧重于**化资本效率。Uniswap V3新的自动做市商(AMM)方案不仅带来了核心的聚合流动性,还带来了多级利率控制、区间指令、历史预言机等功能。

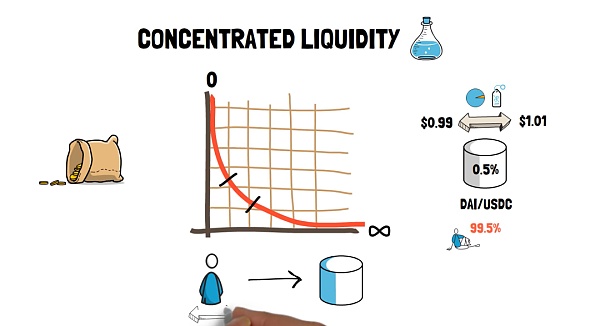

1.集中流动性,优化资本效率

众所周知,当LP在V2版本中向V2池提供流动性时,流动性将沿价格曲线均匀分布。流动性将分布在从0到**大的所有价格范围内。如果大多数资产在**的价格范围内交易,这意味着剩余资本的99.5%从未被使用,这使得资本的效率相当低。

以稳定币为例。在V2的Dai/usdc池中,大多数交易集中在0.99美元和1.01美元之间,因此当前池中只有约0.5%的资产得到利用,其余99.5%的资产处于闲置状态。

V3为每个流动性提供者创建个性化的价格曲线。提供流动性时,LP可以选择用户定义的价格范围。用户需要以**价格的组合流动性进行交易,以最少的流动资金在规定的范围内赚取交易费用,**限度地提高资本利用率。

2.粒度控制聚合流动性 积极的仓位管理

Uniswap V3“xy=k”曲线添加了“粒度控制”。用户可以将其资本效率集中在最**的交易范围内,以获得**收益。

V3在单个范围内提供0.1%价格范围内的流动性,与v2相比,V3可以实现4000倍的**资本效率。此外,V3 pool factory将能够支持0.02%的粒度范围。与V2相比,V3可以实现20000倍的**资本效率。

同时,当市场价格低于或超过LP提供商设定的“粒度控制”范围时,LP必须提供单一货币进行做市。此时,LP提供的流动资产将在底部标记或出售以停止盈利,且不会赚取流动**易费用。为实现收入**化,主动头寸管理和战略修正是LP流动性提供商的**选择。

以稳定币为例,假设LP设置订单“粒度控制”的范围为1.001~1.002。一旦Dai/usdc交易价格高于1.002,整个LP的营运资本将转换为usdc。此时,LP必须提取其营运资本,以防止一旦Dai/usdc返回低于1.002,交易自动切换回Dai。

3.灵活弹**易费率 非同质化**追踪

Uniswap V2中的标准交易费用为0.3%,而V3提供了三个独立的费用级别:0.05%、0.3%和1%。

这使得流动性提供者可以根据他们愿意承担的风险选择资本池,这对流动性提供者具有更高的选择性和更高的战略要求。

Uniswap V3将不再发行同类erc-20**来代表流动性提供者的地位。相反,它将提供一个非同质**(NFT)来表示流动性提供者的头寸,并且所提供的流动性由非同质erc721**跟踪。

4.预言机功能 **Gas消耗

Uniswap V2引入的预言机时间加权平均价格(twap)是一项重大改进。V3预言机可以通过一次链上调用将数据可用性延长到9天或更长时间。同时,通过对twap的整体优化,与V2相比,耗气量**了50%左右,简单交易将比V2的相同功能便宜30%左右。

目前,V3面临的一个挑战是,提供流动性可能会变得有点困难,特别是对于不成熟的用户。选择错误的价格区间可能会放**动性损失的影响。市场上可能有第三方服务,它可以帮助用户选择通过一键托管来分配流动性的**策略。

总结

Uniswap V1证明了自动做市商(AMM)的可能性。Uniswap V2优化了自动做市商(AMM)的早期缺点。Uniswap V3结合了标准AMM和稳定资产AMM的优点,大大提高了资本效率。

每个版本的升级都将产生新的功能和特性,也将为流动性策略提供更多的可能性。只有通过更加专业化和精细化的战略,LP才能在去**化金融时代获得更大的红利。

Uniswap刚刚开始在一个去**化的世界中野蛮发展。它将成为DEX竞争的终点还是新的起点还有待观察!

本文 巴适财经 原创,转载保留链接!网址:/article/291460.html

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。