红利策略为何成为“真香”投资?如何挑选红利产品?

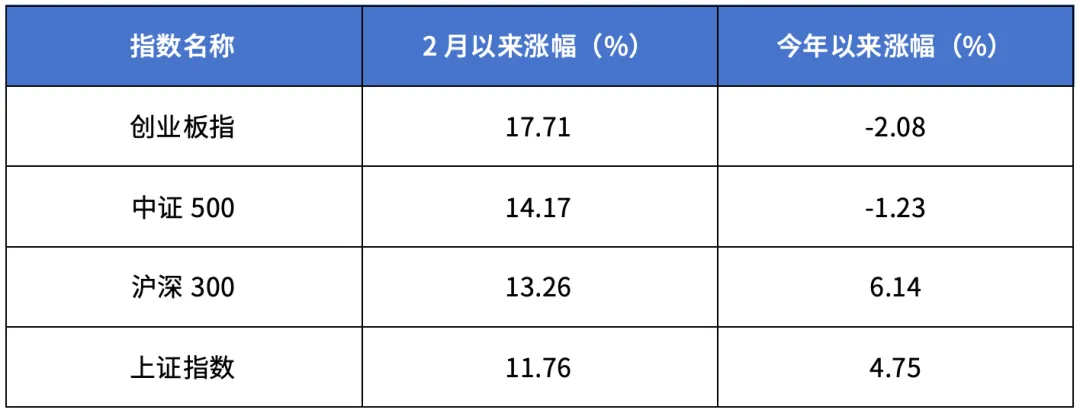

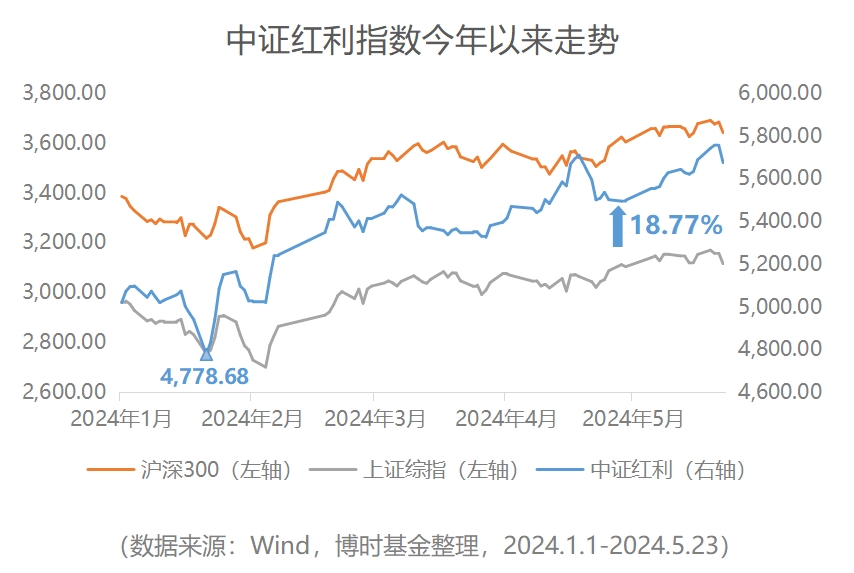

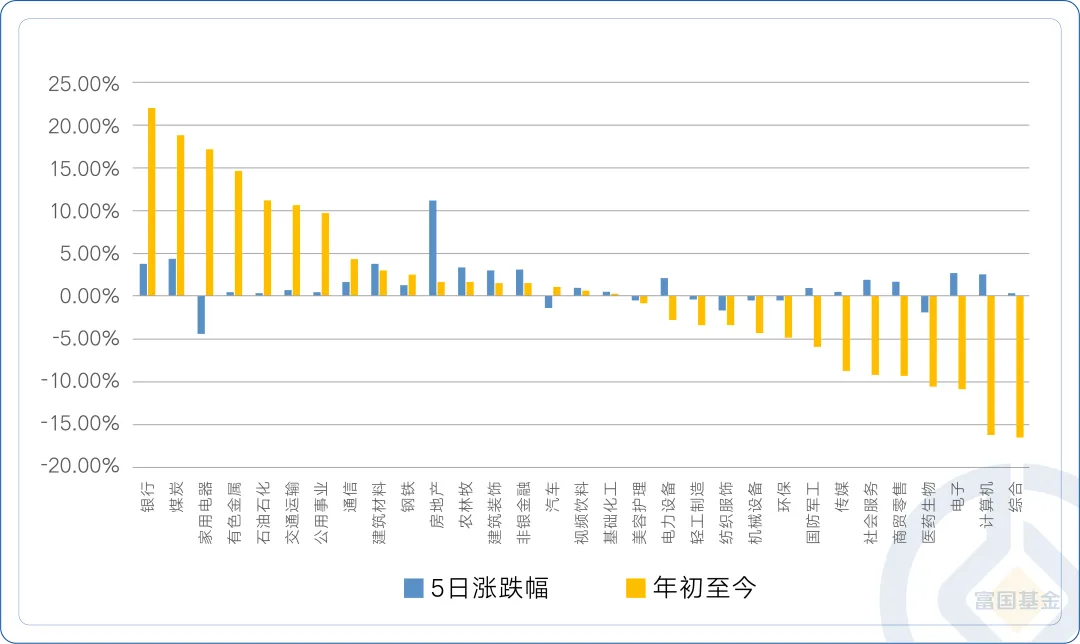

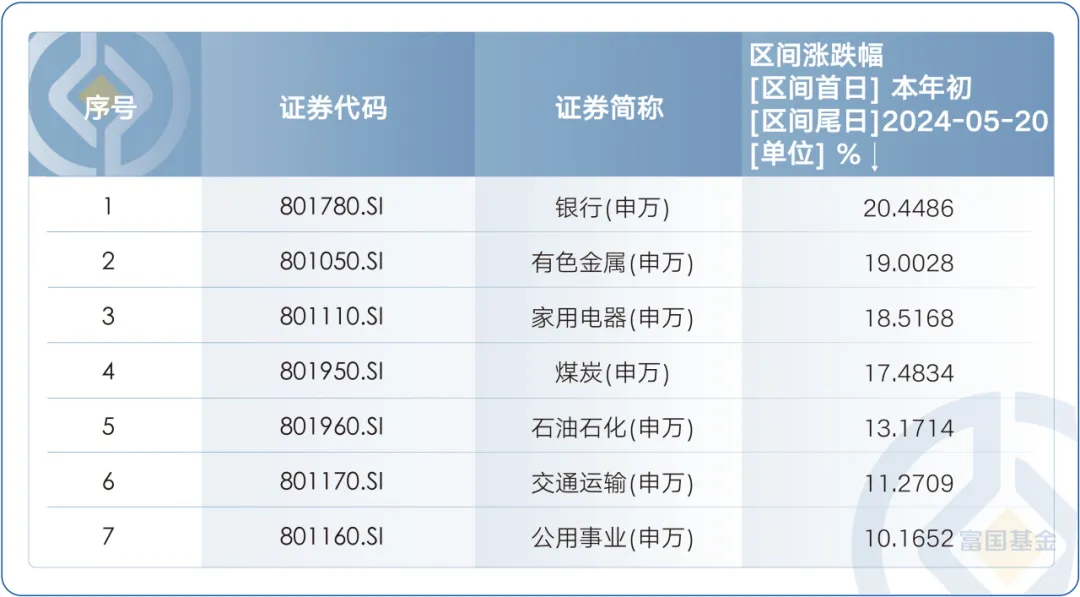

今年以来,红利策略再度走红,若按包含分红再投资收益的全收益指数计算,中证红利全收益指数上涨16.43%,相对沪深300全收益指数的超额收益为9%。尤其是4月新“国九条”发布,提出强化现金分红监管,这也意味着,未来优质公司需要拿出更多真金白银来回报股东,而这也是各国股市发展的必经之路。那红利策略为何会成为“真香”投资?又该如何识别真假红利资产?以及在众多的红利产品里,该如何挑选?

一、红利策略为何成为“真香”投资?

1、红利策略的内涵和核心驱动力

红利策略是以股息率为选股的核心指标。若将股息率进行拆分,即股息率是每股分红与股价之比,而每股分红则是由每股净利润和股利支付率决定的,因此,从影响股息率的三因素来看,高股息公司普遍具备业绩稳、高分红、低估值特征,是合理估值下的高质量投资标的。

进一步归纳来看,高股息的核心来源是什么?一是有持续稳定的安全边际收益,二是具备稳定的内生增长预期。如果公司的内在价值增长低于其分红水平,一方面意味着公司无法长期维持高股息率,红利投资逻辑将被打破,另一方面容易导致资本利得的损失大于股息收益。同时应注意的是,当前的高股息不等于未来持续的高股息,红利投资的**应当在于未来将会有哪些资产能够持续实现高分红回报。

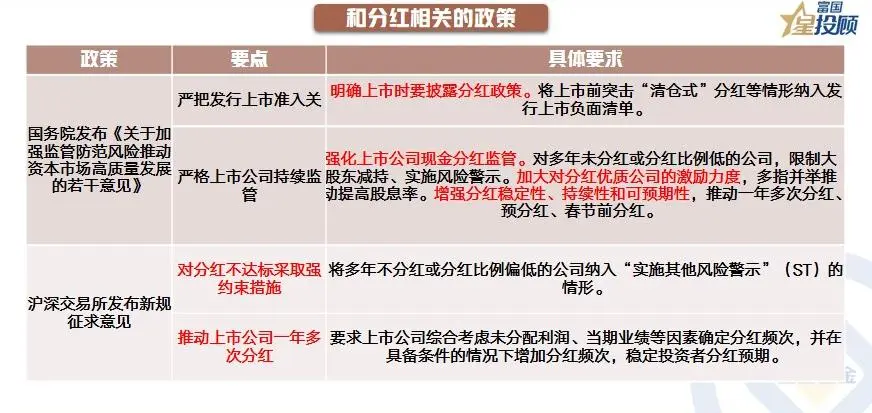

2、新“国九条”对红利策略的影响几何?

新“国九条”针对上市公司分红提出了更高要求,包括强化上市公司现金分红监管,加大对分红优质公司的激励力度,增强分红稳定性、持续性和可预期性等。无独有偶,沪深交易所也配套发布了新规征求意见,包括加强分红约束、推动上市公司一年多次分红等内容。在接连的政策驱动下,上市公司分红情况改善将为红利策略拓宽选择空间,红利投资的理念也有望进一步强化。

3、近年来红利策略取胜的核心逻辑是什么?

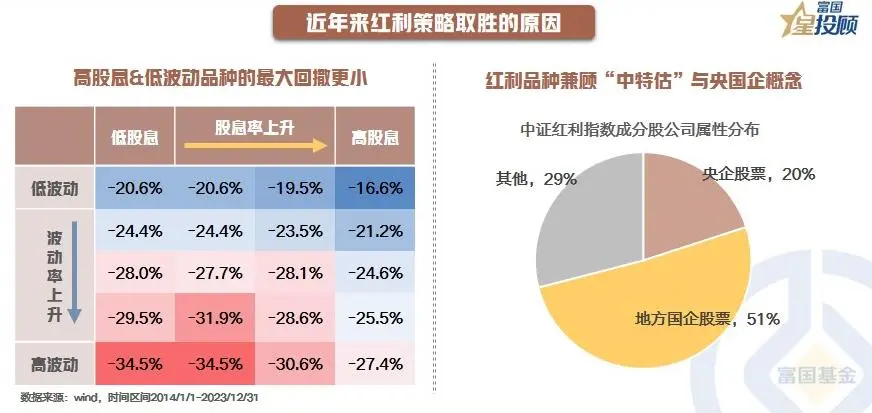

首先,在宏观波动放大、利率**下移、风险偏好**的背景下,红利资产的配置价值凸显。一方面,从收益来源看,股票总收益包括股息收益和股价变化,而红利策略具有高股息的特性,如中证红利指数的股息率达到5个点,这部分“安全垫”可以对冲**的股价波动;另一方面,红利资产大多兼具高盈利和低估值两大优势,通常经营较稳定、现金流充裕,波动性较低。若以股息率和波动率两个维度将A股公司分组,对比其**回撤的情况,可以发现,高股息、低波动的公司往往对应着较小的**回撤,市场表现更稳定。

其次,红利主题也兼顾了“中特估”与央国企的主题布局。从中证红利指数成分股的公司属性分布来看,国央企所占权重合计超2/3,在国央企估值系统性回升的背景下,红利投资有望获得相关概念的加持。

4、红利策略历史表现如何,它只是熊市中的防御策略吗?

红利策略并非只是熊市的防御策略,更是穿越牛熊周期的长跑健将。2010年以来,对比累计收益率情况,中证红利全收益指数达到158%,而沪深300全收益指数仅30%;另外,从年化夏普比率这个风险收益“金手指”看,中证红利全收益指数是0.38,也显著高于沪深300全收益指数的0.13。由此可见,红利策略不仅长期业绩占优,而且性价比更高。

此外,分阶段看,红利策略在行业基本面向上时,也具备较强的进攻性。由于红利资产以顺周期品种为主,所以供需格局结构改善也会带来基本面的好转,从而带来盈利与估值的“戴维斯双击”。如2016至2017年的供给侧改革、2021年的能耗“双控”,均导致供给收缩、周期品价格上涨,从而催化了红利策略的占优行情。

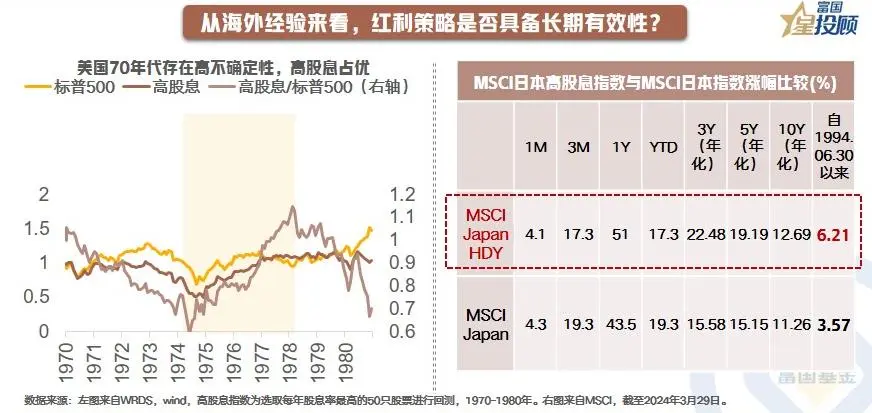

5、从海外经验来看,红利策略是否具备长期有效性?

以史为镜,无论是在美国70年代,还是日本“消失的二十年”,红利资产都是时代的**资产。以美国为例,70年代的美国经历了大的经济动能切换,在**次石油危机后,通胀和利率明显回落。在此背景下,红利策略成为当时更具确定性的投资机会,跑出了明显的超额收益。同样,日本步入低增长时,红利策略同样有效。在日本“失去的三十年”中,高股息股票展现出较强的超额创造能力,MSCI日本高股息指数的年化收益率为6.2%,而MSCI日本指数仅3.6%。

二、该如何识别真假红利资产?

1、红利策略的两大陷阱

在股息率视角下,红利策略可能陷入两大陷阱,分别是低估值陷阱和周期性陷阱。低估值陷阱是指部分股票的股息率较高,是来自于估值的下滑,而非是分红比例的提升,买入这样的股票之后,就可能出现股价持续下跌的情况。周期性陷阱是指部分股票的股息率较高,可能是由于分红时所对应的净利润正好处于周期的顶部,或是股息支付率处于历史高位,这也就意味着,当前的高股息率较难持续。那么周期性陷阱应当如何识别?可以从生命周期、库存周期、盈利周期三个维度出发,通过考察股票在这些周期中的具**置来判断。

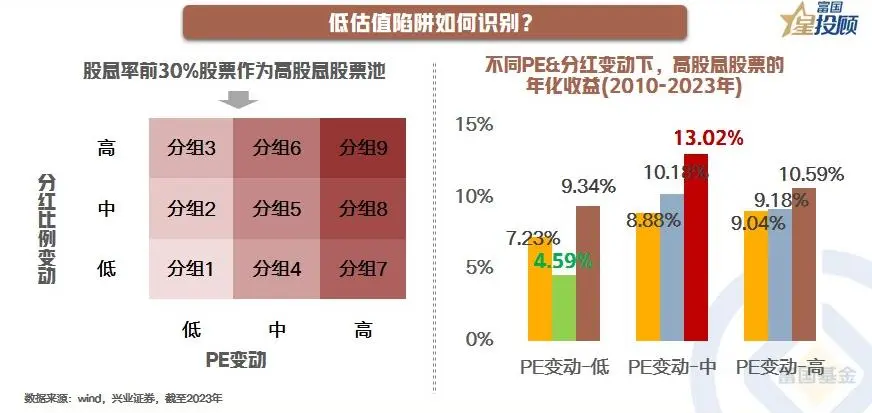

2、如何识别低估值陷阱?

在红利资产的选择上,相比估值的高低,更重要的是关注估值的稳定性,且分红比例能持续提升是“真红利”资产的必备条件。一个简单的测算方式是,将**场2023年底股息率**的30%股票作为高股息股票池,并根据2010-2023年PE和分红比例的变化率,分别按“高-中-低”分组,两两组合后,共9组样本,并考察它们在2010-2023年的表现。从结果看,分红比例提升幅度高,且PE较稳定的这一组表现**,年化收益达到13.02%,它们的股息率提升主要来源于分红比例提升,属于真正高质量的红利资产;而分红比例较为稳定,而PE不断下行的这组表现最差,年化收益仅4.59%,它们的股息率提升主要来源于估值的下降。

3、如何识别周期陷阱?——生命周期

生命周期是利用经营现金流、投资现金流和融资现金流的正负性来刻画,将企业分为初创期、成长期、成熟期、动荡期和衰退期。若对不同生命周期的股票股息率进行统计,可以发现,平均股息率排序为:成熟期>动荡期>成长期>初创期>衰退期。其中,成熟期公司倾向于将更多的利润用于分红,并在外部环境较差时仍能维持相对稳定的盈利能力,具有较强的抗跌性;而成长期公司资本开支较高,分红比例一般较低;此外,初创期和衰退期的公司,其分红行为可能不够稳定。

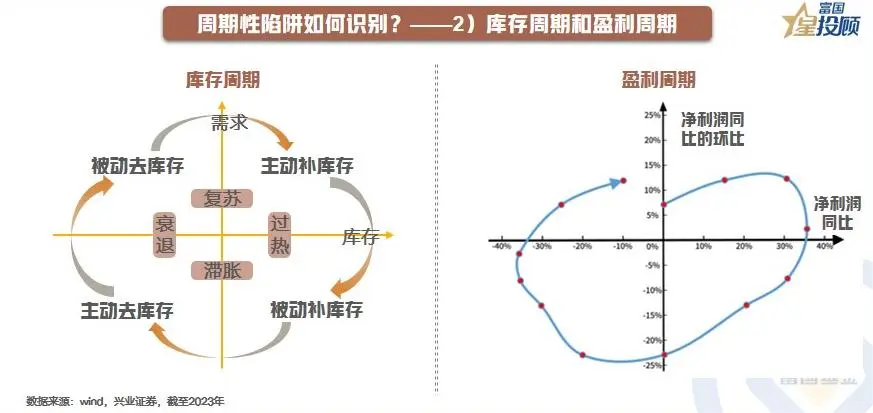

4、如何识别周期陷阱?——库存周期&盈利周期

库存周期**程度上与经济的复苏、过热、滞胀、衰退阶段相关,同时也与企业所处行业的需求与自身库存情况相关,一般按照“主动补库存、被动补库存、主动去库存、被动去库存”的顺序交替发生。盈利周期更多受到短期因素的扰动。股票的盈利变化也通常呈现出**的轨迹:先是盈利增长,同时增速加快;再是盈利继续增长,但是增速减慢;然后是盈利出现下降,同时下降速度加快;**是盈利继续下降,但是下降速度减缓。通过识别股票所处的库存周期和盈利周期位置,可以规避前期盈利与分红较高、但当前处于下行周期的股票,从而避免陷入周期性陷阱。

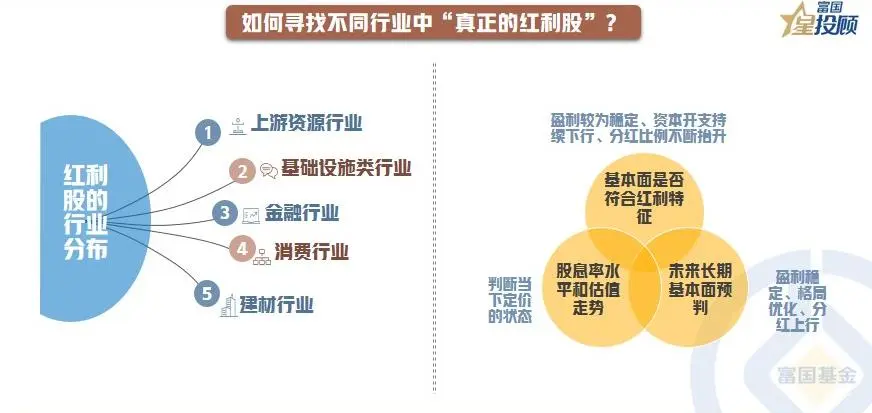

5、如何寻找不同行业中“真正的红利股”?

一般而言,红利资产大多分布于以下几类行业,如上游资源、基础设施、金融、消费、建材行业等。但具体到细分行业的筛选,我们也需要**考虑以下要素:一是看行业过去几年的基本面是否符合红利特征,如盈利较为稳定、资本开支持续下行、分红比例不断抬升等。二是考虑行业当前整体的股息率水平与估值走势,判断当下定价的状态。三是要对行业未来长期基本面进行预判,如未来是否能够继续维持盈利稳定、格局优化、分红上行等。

三、红利产品那么多,我该选哪个?

6、红利行情走到哪里了?

从估值水平来看,中证红利与万得全A的市盈率比值,相比2021-2023年已有明显抬升,且接近2010年以来的**水平;同时,从股息率走势来看,当前中证红利的股息率已低于2016年以来的-0.7倍标准差下轨,股息率性价比有所下降。另外,交易拥挤度也可以刻画资产是否存在交易过热的风险。若以换手率表示成交热度,并用红利指数与万得全A的相对换手率来衡量红利策略的交易拥挤度,可以看到,2024年以来的中位数已升至23%,但总体仍处在30%以下,这意味着短期交易热度较高,但总体并未构成拥挤度上的预警。

7、红利产品还能上车吗?

红利行情依然还存在演绎空间。基本面上,当前我国经济仍处于弱复苏阶段,市场依旧缺乏明晰的进攻主线,因此风格切换尚不具备充分条件;同时,政策面上,新“国九条”的出台将为红利投资注入新活力,红利策略或将成为投资新范式。在此背景下,红利风格的演绎或是未完待续。然而,由于当前位置已经不低,后续仍然需关注风格切换的可能风险点。一方面,若经济预期迎来大幅上修,资产收益率明显上行,红利资产的性价比将进一步走低;另一方面,也要关注其他进攻逻辑出现的可能,如科技板块若迎来重大利好,红利风格占优的行情也可能阶段性走向尾声。

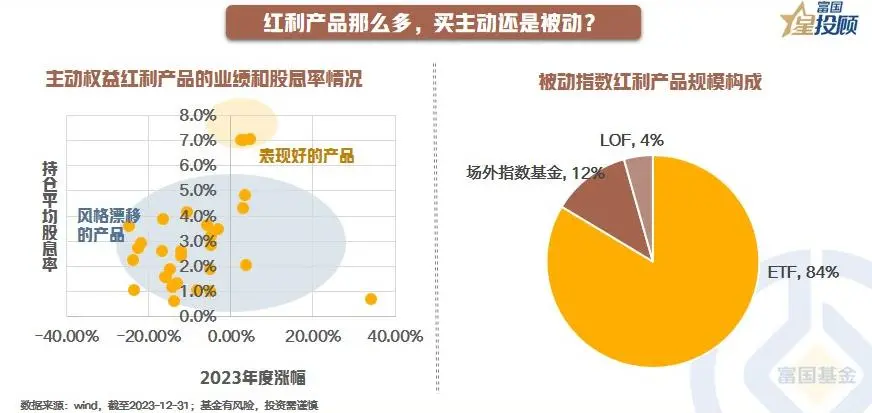

8、红利产品那么多,买主动还是被动?

首先,以主动和被动型划分来看,两者在投资策略及业绩表现上存在差异。虽然主动权益红利产品的投资策略较为灵活,但从其持股的平均股息率可以看出,只有少数红利属性纯粹,大多数产品存在严重的风格漂移,这意味着投资者通过该类产品买入真正红利资产的难度较大。相比之下,被动型基金主要跟踪特定指数,投资策略相对固定,表现也更为稳健。根据wind统计,2023年,市场上规模排名TOP10的被动指数型红利产品的平均复权净值回报率达到4.52%,相比沪深300指数取得了约15%的超额收益。此外,从被动指数红利产品的结构来看,以ETF为主,规模占比超过八成。

9、红利指数五花八门,有什么不同?

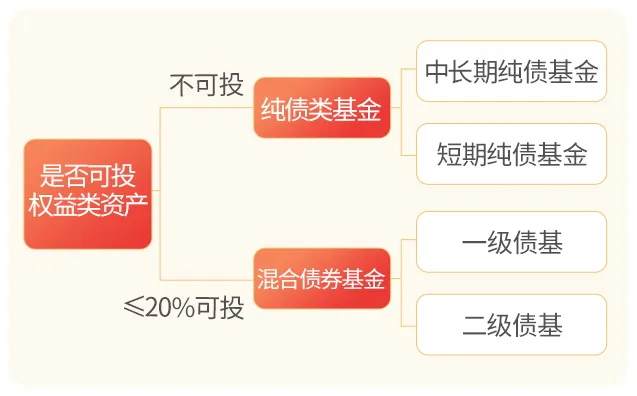

被动指数红利产品跟踪的红利指数有哪些类型呢?主要有三类:**类是单因子红利指数,如上证红利、中证红利等,是以红利因子为选股核心;第二类是多因子红利指数,如红利低波、红利质量等,是在红利因子的基础上,再搭配其他的SmartBeta因子,如波动率因子、质量因子等进行选股。第三类是行业红利指数,是在特定行业里筛选红利因子突出的股票,如消费红利、医药红利等。

需要注意的是,虽然大部分红利指数都是以顺周期行业为主,但若叠加其他因子,如质量因子,或是聚焦在特定行业,如大消费,则行业构成上会有比较大的差异。另外,即使因子类型相似,但编制方式上的差异也会让指数构成各有不同。

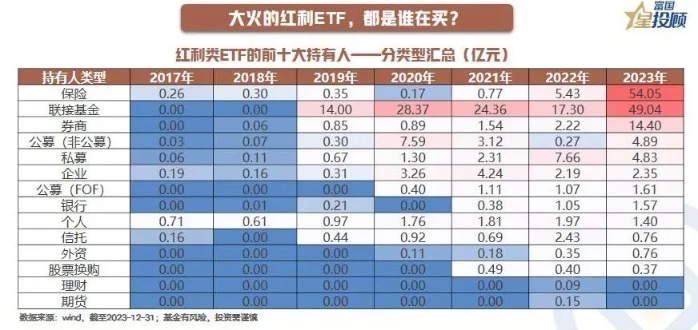

10、大火的红利ETF产品,都是谁在买?

截至2023年底,从红利类ETF的前十大持有人看,保险是**大持有人,持有规模54亿元,占比近40%。而且从变动情况看,保险机构加仓趋势非常明显,2023年增长率近9倍。值得注意的是,新“国九条”提出了优化保险资金权益投资政策环境,更好地鼓励其开展长期权益投资等,因此从保险资金的偏好来看,红利ETF产品的热度未来有望进一步提升。

总结来看,红利策略不只是熊市的防御策略,也是穿越牛熊的长跑健将,尤其是在新“国九条”发布后,红利投资的新时代有望加速到来。但在标的选择上,需要注意对真假红利资产的识别,规避低估值陷阱和周期性陷阱。此外,考虑到红利风格已走到短周期较为拥挤的位置,还需关注后续风格切换的可能风险点。**,在产品选择上,锚定指数的被动指数类产品或是更好的选项,但也要关注不同指数编制上的差异。

本文地址:https://www.bestwheel.com.cn/article/424855.html

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。