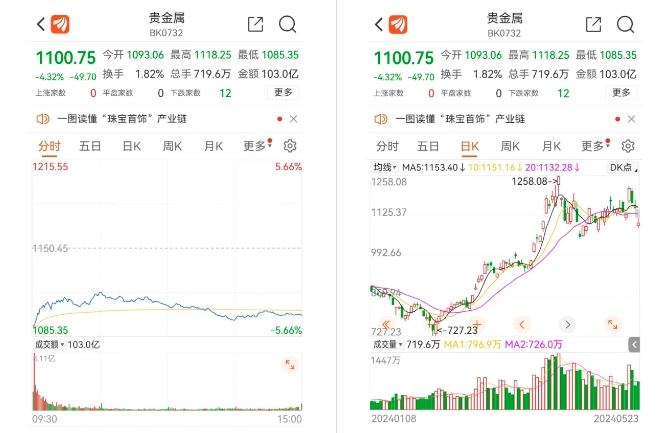

贵金属行情再起,白银为何“更胜一筹”?

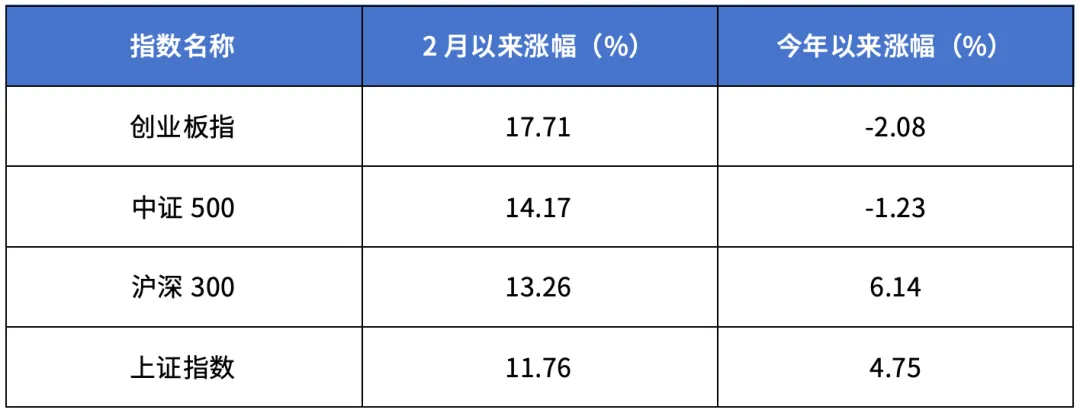

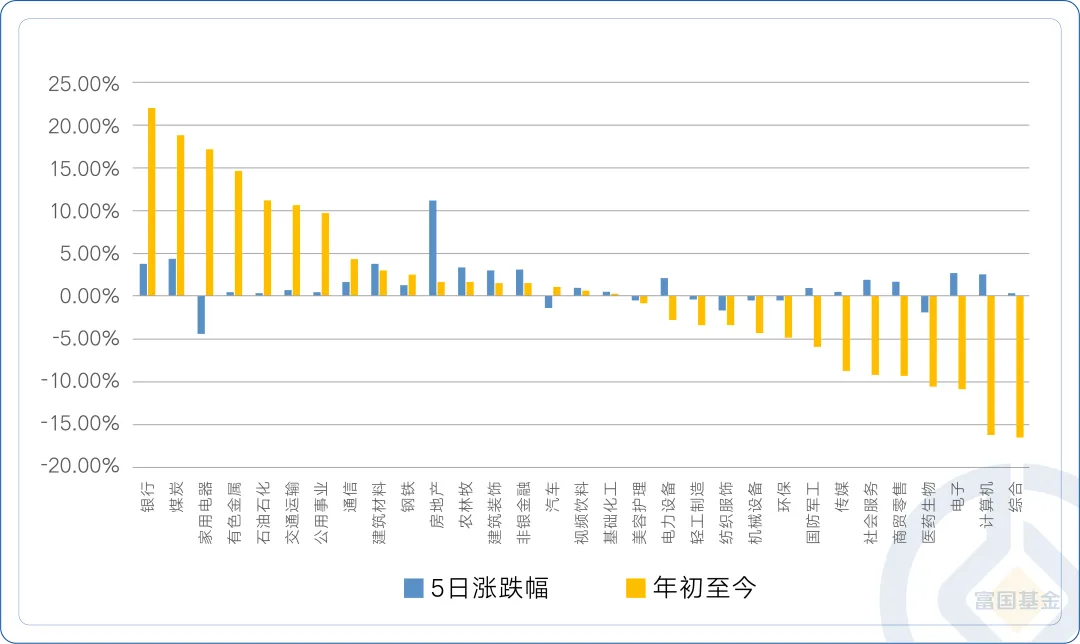

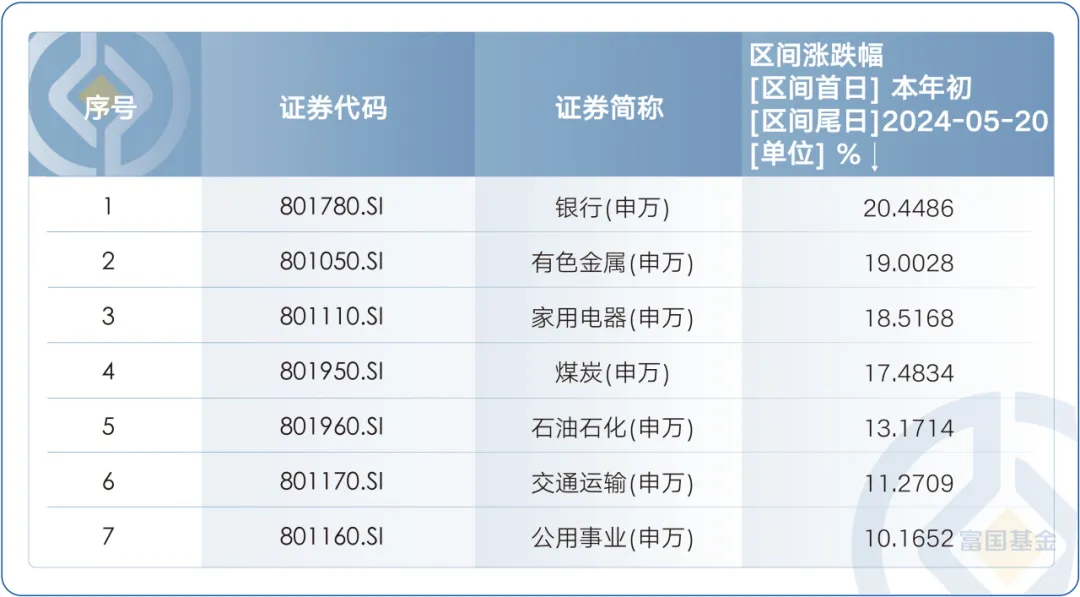

今年以来,申万**行业涨幅居前20%的行业包括银行、有色金属、家用电器、煤炭、石油石化、交通运输和公用事业。掐指一算,都是与经济修复密切相关的顺周期行业。其中,银行领涨申万31个**行业,今年以来涨幅超20%。

数据来源:Wind,截至2024-5-20

都是哪些幸运儿在赚钱?为什么是顺周期板块领涨呢?

带着这样的疑问,小编探索了一下作为市场主力资金之一的公募基金重仓变动,或许可以代表一部分市场资金的偏好。

顺周期行业受主力资金“宠爱”

观测公募基金一季度重仓行业可以发现,重仓行业变动最多的是有色金属,获季度加仓20.06亿股,持仓市值增加了410.72亿元;其次是银行,获季度加仓12.61亿股,持仓市值增加249.46亿元;交通运输、公用事业、石油石化、家用电器获得加仓数量也位居前列,分别获得加仓10.88亿股、9.35亿股、4.50亿股和2.88亿股,持仓市值增加100-200亿元不等。(数据来源:Wind,截至2024-3-31)

不仅持仓市值变多,持仓市值占基金股票投资市值比来看,也有所增加。比如有色金属占比2.48%,较上个季度增加了0.68%;银行持有市值占股票市值比为1.92%,季度增加0.41%。交运、公用事业、石油石化、家用电器都有不同程度的增持。(数据来源:Wind,截至2024-3-31)

这不就跟领涨行业一拍即合?那么是哪些基金加仓了这些行业?

主动权益基金加仓有色金属最多

统计主动权益基金(包括偏股混合型、灵活配置型和普通股票型)的季度重仓明细可以发现,季度加仓最多的是有色金属行业,季度加仓市值为302.66亿元;其次是通信行业,季度加仓162.52亿元,家用电器、公用事业、石油石化和交通运输分别加仓128.87亿元、126.37亿元、114.70亿元和77.69亿元,而主动权益加仓银行69.39亿元,相比**公募基金加仓银行的总市值来说,主动权益基金的贡献较小。

数据来源:Wind,截至2024-3-31。

ETF被爆买,银行接住“泼天富贵”

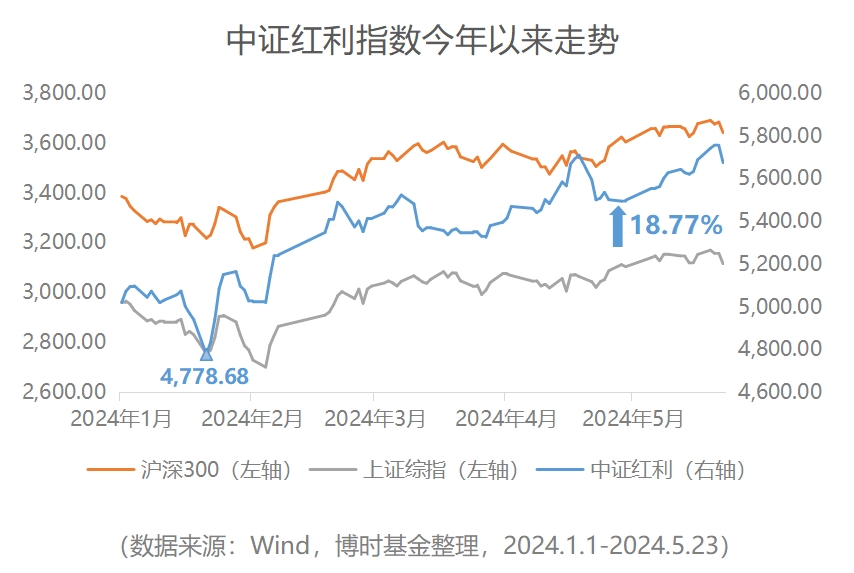

一季度,公募基金规模总共增加1.54万亿元规模,其中ETF份额就增加1108.38亿份,规模增加超3460亿元,环比增长16.96%。

观测ETF跟踪指数,沪深300是ETF跟踪规模增长最多的指数,截至一季度末,沪深300跟踪规模季度增加超2827亿元,份额变动超1032亿份,占ETF总变动规模的约82%。其次,规模变动较多的还有中证500、上证50、中证1000、红利低波、中证红利等。

数据来源:Wind,截至2024-3-31。

从指数细分行业权重来看,沪深300的**大权重行业就是银行,占比为12.6%,包括有色金属、家用电器、公用事业在内权重占比共24%,顺周期含量较高;上证50中,银行权重占比为15.7%,加上有色金属、公用事业、石油石化、煤炭等顺周期行业权重占比超30%;红利低波指数中单是银行权重占比就达到35.4%、中证红利指数中银行权重占比为20%……再对比上述所说,主动权益基金加仓银行约69.39亿元,可以得出的结论是,银行能登顶涨幅榜,或许主要是因为跟踪沪深300等宽基指数的ETF产品被大幅加仓。

再看看中证500指数中,有色金属权重占比6.8%;上证50指数中,有色金属权重占比5.5%;中证1000指数,有色金属权重占比5.1%;中证红利和红利低波指数中,煤炭行业权重占比分别为17.6%和16.7%,红利低波中交运行业占比为11.6%……今年以来涨幅居前的几个行业,在这些指数中的权重都占比较高。

不久前,深交所发布2023年《ETF投资交易**(2023)》,其中提到2023年我国宽基ETF年成交额达5.84万亿元,超过了行业主题ETF的4.87万亿元。行业分布相对分散的宽基指数成为了更多投资者的选择,宽基ETF成交活跃度随之提升。

本文地址:https://www.bestwheel.com.cn/article/425778.html

文章标题:贵金属行情再起,白银为何“更胜一筹”?

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。